前言

英伟达(Nvidia)成立于 1993 年,目前是全球最大的独立 GPU 供应商,也是 AI芯片市场的领军者。上市初期,Nvidia GPU 主要专注 PC 图形业务,公司产品与 PC 出货存在较高程度的绑定,以 OEM 形式销售显卡也是公司重要的收入来源之一。经济危机后,随着智能手机、平板电脑等消费电子新应用的兴起,终端需求呈现多元化,全球 PC 出货量开始进入下行通道,Nvidia 开始将业务重心转向高端游戏卡市场。

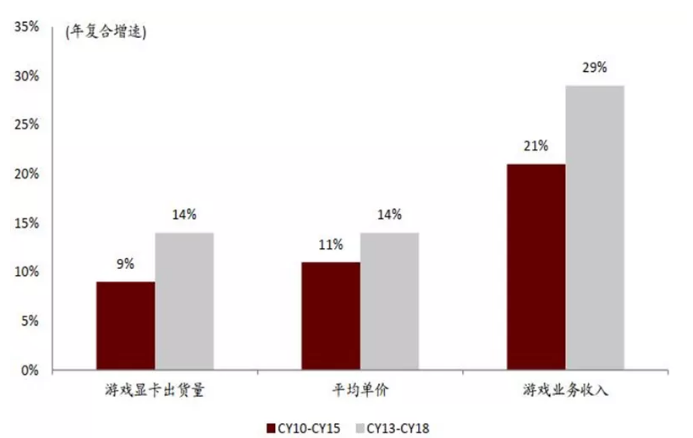

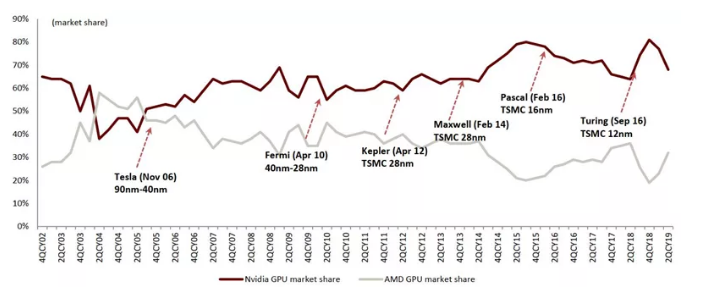

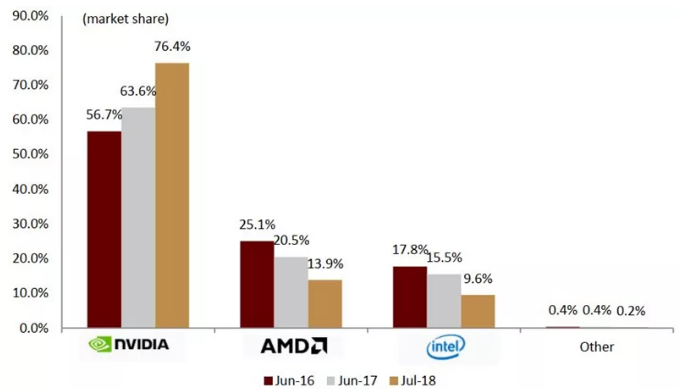

2009 年起,公司几乎每两年刷新一次游戏 GPU 架构,优异的硬件性能和良好的兼容性使其逐渐扩大了对 AMD 的市占率领先优势,一度在 PC 独显市场将 AMD 市占率压制在 20%以下。2010-2015年,公司游戏 GPU 出货量年复合增速为 9%,2013-2018 年年复合增速上升至 14%。同时,借助平均销售单价强势上升,公司 2010-2015 年游戏业务收入实现了 21%的复合增速,而 2013-2018 年这一数字更攀升至 29%。

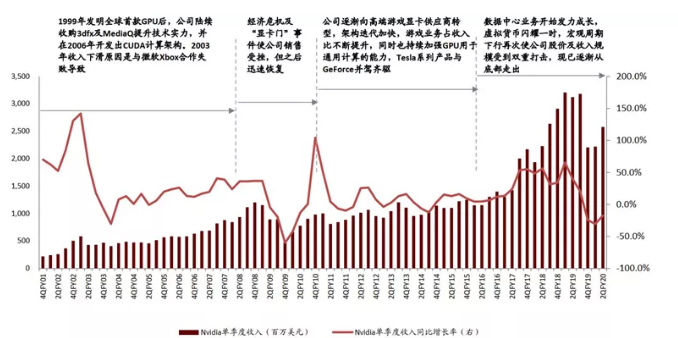

一、GPU 核弹的二十年辉煌史

英伟达(Nvidia Corporation, NVDA US)成立于 1993 年 1 月,创始人为 LSI Logic 走出的Jenson Huang(黄仁勋)及来自于 Sun Microsystem 的两位工程师 Chris Malachowsky 和Curtis Priem,现已成为全球可编程图形处理技术的领袖,并在未来 AI 时代所需的高性能计算领域取得了良好的先发优势。公司于成立初期(1993-1997)相继发布了 NV1 及 Riva系列图形显示芯片,但并未获得良好的市场认可。

1998-2007,开启发展之路,迂回中前进。1998 年,公司于台积电正式建立策略联盟伙伴关系,以无晶圆(Fabless)模式的英伟达在奠定产能及工艺基础的同时,也与台积电一并开启了自己的发展之路。1999 年公司在 NASDAQ 上市,发行时市值 2.3 亿美元左右。同年,英伟达推出 GeForce 256——世界上第一款功能齐全,可从真正意义上替代 CPU 渲染的图形处理单元(GPU)就此诞生。2000 年公司收购九十年代末至二十世纪初的显卡芯片领导者 3dfx,技术储备得到进一步壮大。

但 2002 年后,公司与微软在 Xbox 图形芯片上失败的合作经历使其收入出现下滑,DirectX 9 的兼容性问题也是其产品竞争力被在与 AMD 竞争中落败。然而,通过不懈的努力,Nvidia 最终争取到了 Sony PS3 的订单,并与 Intel 达成了交叉授权协议,重回增长轨道。2007 年英伟达收入超过 40 亿美元,相比上市时成长了近 5 倍。

2008-2009:上市后首度受挫,但迅速恢复。2008 年受到全球经济危机影响,半导体行业也在互联网泡沫后再度受到重挫,Nvidia 业务同样受到影响。此外,CUDA 的推出使 Nvidia必须在 GPU 设计中增加相关逻辑电路, 使得芯片面积增大、散热增加、故障率增高,G84/G86 核心的产品出现了过热而导致花屏的“显卡门”事件,Nvidia 也因此付出了近 2亿美元的一次性支出代价,来解决产品质量问题。2009 年随着 Fermi 架构 GPU 推出,公司经营得以快速恢复。

2009-2016,聚焦高端游戏市场,实现收入对超威半导体(AMD)的超越,并同步发展GPU 通用计算。在经济危机过后,笔电、平板等多元化应用分散了 PC 的需求,PC 及 PC独立显卡出货量均开始呈下滑趋势。英伟达则将战略中心转移至高端游戏卡市场,加快GPU 架构的迭代速度,实现与 PC 市场成功解绑。

与此同时,2015 年公司营业收入成长至 50 亿美金左右,总市值突破 150 亿美元,实现对 AMD 的反超。与此同时,用于运算的 Tesla 显卡也随着 GPU 架构的升级得到不断更新,为后期数据中心业务发力做出了充足的储备。

2016-2019:数据中心业务发力,虚拟货币挖矿潮及自动驾驶美好蓝图推动公司市值爆发式增长,但随后又经历第二次重大挫折。进入 2016 年后,半导体行业迎来数据中心建设驱动的新一轮成长周期。

随着云数据中心数量及计算任务需求不断上升,Nvidia 的通用计算 GPU(GPGPU)迎来收获季。公司数据中心业务收入单季度增速一度超过 100%,且强势一直维持至了七个季度之久(2QFY17-4QFY18)。加之数字货币价格暴涨,资本市场对自动驾驶预期持续走高使英伟达市值快速爬升,巅峰时一度突破 1500 亿美元,是上市时的近 300 倍。FY2018(截止于 2018/1/31)公司收入 97 亿美元,相比 2015 年又翻了一番。

而进入 2018 年,半导体行业周期转为下行,比特币退潮、AI 相关应用预期大打折扣等利空因素导致英伟达股价市值腰斩,单季度收入也出现 20%以上同比下滑,公司遭遇上市后第二次重大挫折。目前,随着支持实时光线追踪的 Turing 架构显卡上市,公司再度聚焦游戏主业,经营状况逐渐从底部走出。

NVIDIA 单季度收入及同比增长率

自上市以来,Nvidia 业绩及股价表现大幅跑赢行业。尽管发展中历经多次起落,作为硬件市场的一枚“核弹”,Nvidia 仍然凭借其强大的内生增长使收入及净利润增速大幅跑赢可比公司。1999-2018 年间,Nvidia 实现了 19.9%/27.4%的收入/净利润年复合增速。

行业平均来看,全球半导体行业销售额(不含存储)1999-2018 年间的年复合增长仅为 5.2%;可比公司来看,全球第一大半导体公司英特尔(Intel)收入/净利润复合增速为 4.7%/5.3%,同业者超微半导体(AMD)收入复合增速为 4.4%,均大幅跑输 Nvidia。

此外,公司在自身不断创造价值的同时也为二级市场投资者带来了丰厚的回报:相比费城半导体指数(SOX)、Intel 及 AMD 近 20 年来的仅一倍股价上涨,Nvidia 自 2000 年至今实现了 50 倍的涨幅,也成为了资本市场中的一枚“核弹”。

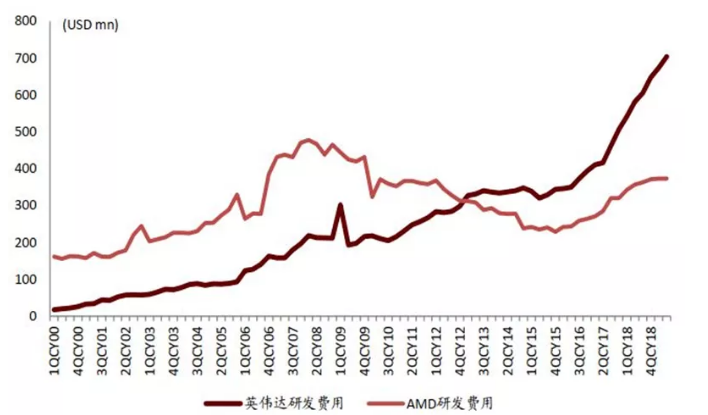

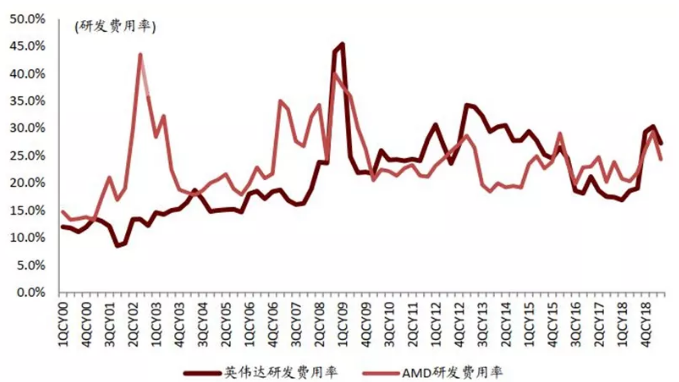

Nvidia 自上市以来研发投入绝对值呈现持续增长,单季度研发费用率平均值超 20%。目前公司最新财季研发费用已经超过 7 亿美元,是 AMD 的一倍之多。AMD 在未剥离GlobalFoundries 时采用 IDM 模式经营,因此研发费用率及研发费用绝对值在前期领先于Nvidia,但 Nvidia 在 2011 年后完成了反超。

值得注意的是,AMD 的研发费用被分配于GPU及 CPU两种产品上,而 Nvidia基本上将全部的研发投入用于 GPU产品(历史年份 Tegra处理器收入占比均不足 20%),投入力度可见一斑。

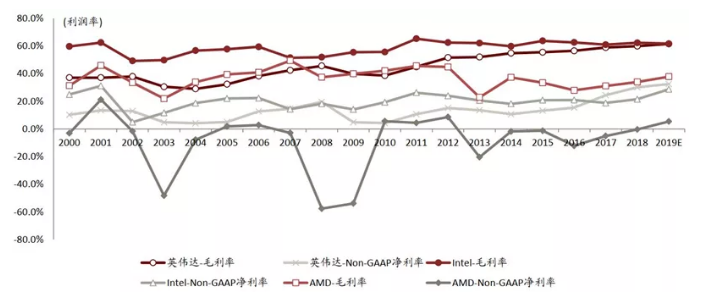

长期研发投入与积累使公司产品技术壁垒及竞争力得以充分提升,利好盈利能力成长。通过观察公司上市以来的毛利率,及营业利润率变化情况来看,剔除经济危机时期影响,Nvidia 的利润率基本保持上行。与同业者相比,Nvidia 的利润率表现也十分优秀,根据市场一致预期,2019 年公司毛利率有望与 Intel 达到同一水平。

研发费用绝对值对比:Nvidia vs. AMD

研发费用率对比:Nvidia vs. AMD

计算芯片厂商利润率对比

二、AI 芯片的领导地位是如何炼成的

2.1第一阶段:从 PC 图形芯片到游戏显卡

在 GPU 推出初期,由于市场终端应用以 PC 为主,笔记本及平板的普及度尚低,Nvidia的产品与 PC 出货存在较高程度的绑定,以 OEM 形式销售显卡也是公司重要的收入来源之一。但是,随着半导体行业发展,终端应用趋于多元化,PC 市场热度从 2012 年起开始出现明显下降。

根据 Gartner 统计,全球 PC 出货量从 1Q12 起基本呈现同比负增长趋势。此外,随着集成显卡性能的提升,独立桌面显卡出货情况也开始出现衰退。在此市场环境下,Nvidia 将自身的战略核心转移至高端游戏卡领域。

根据公司披露,2010-2015年在全球 PC 市场逐步倒退的情况下,Nvidia 游戏显卡出货量 5 年实现 9%的年复合增长,销售均价及收入分别呈现 11%/21%的年复合增长,成功与下行的行业趋势实现剥离。

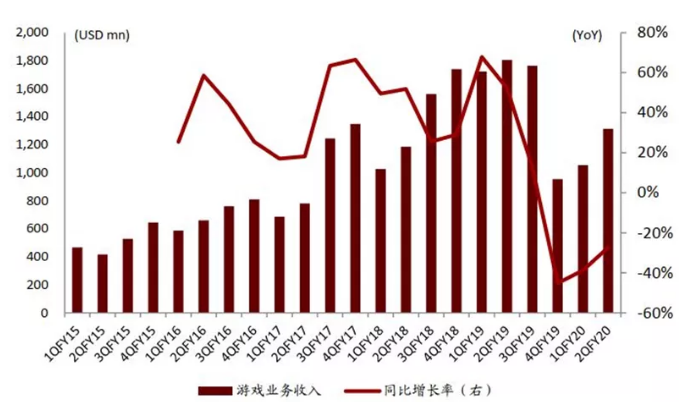

而若以 2013-2018 年为时间区间计算,公司游戏显卡出货量、销售均价及收入的年复合增长率达到 14%/14%/29%,表现十分优异。正确的战略转型使 Nvidia 游戏业务销售收入在FY2019(截止于 2019/1/31)一举达到 62.5 亿美元,是 FY2015 的三倍之多。

Nvidia 游戏显卡出货量,ASP 及收入情况

Nvidia 游戏业务单季度收入及同比增长率

收入结构拆分来看,FY2014(截止于 2014/01/31)公司来自于游戏业务的收入占比为 37%,而 OEM/IP 收入占比与游戏业务持平,公司业绩与全球 PC 整机出货情况仍有比较高的绑定关联度。随着 Nvidia 战略重心的转移,FY2019(截止于 2019/1/31)公司游戏业务已经为其贡献了过半营收,而 OEM/IP 业务收入占比下降至仅 6%。

放眼高端、深耕游戏卡的市场战略也让 Nvidia 着实取得了成功。自 2009 年起,Nvidia 几乎每两年翻新一次其 GPU 架构,从 2010 年的 Fermi 到 2018 年的 Turing 已经经历了四次迭代(计算卡的 Volta 架构不计入在内)。尽管 AMD 产品的平面图像清晰度更占优,但为了良好支持游戏应用,更胜于 3D 渲染能力和软件优化的 Nvidia GPU 还是精准抓住了用户的需求,公司市占率从 1H10 的 50%一路提升,曾一度将 AMD 在独立显卡市场的市场份额压制在 20%以下。

从 Steam 游戏平台的调查数据来看,Nvidia 游戏 GPU 在消费者中的偏好度在近三年来也逐步提升,目前已经以大规模优优势击败 AMD 及 Intel,2018 年采用 N 卡进行游戏的玩家占比已超过 75%。此外,我们看到,更具备性价比的 AMD RaedonGPU 并未得到大规模的市场认可,反而售价高昂的 Nvidia GPU 获得了更好的用户粘性,反映出 Nvidia 产品优异的实际体验。

独立 GPU 市占率变化情

Steam 游戏平台数据显示玩家对 Nvidia 显卡偏好度持续提升

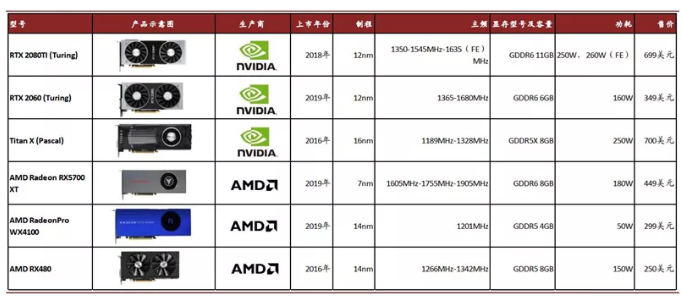

目前主要游戏显卡参数对比(Nvidia vs. AMD)

强劲的游戏业务为 Nvidia 创造了确定的业绩增长与健康的现金流。金准产业研究团队认为,在数据中心业务还未真正开始爆发式增长前,Nvidia 正是靠着游戏市场的成功,为公司大力研发通用计算型 GPU 及 AI 相关应用提供了坚实的后盾,在 Nvidia 练就 AI 芯片市场王者地位的道路上,游戏业务功不可没。

2.2第二阶段:软硬件结合构筑 AI 芯片龙头地位

CUDA 是颇具遇见性的发明,但起初经历众多艰辛。事实上,在游戏业务蓬勃发展的同时,Nvidia 在很早就开始颇具先见性地着手将 GPU 用于通用计算的问题。GPU 由于最初面对的是图形应用,处理的是高度统一、大规模相互无依赖的数据,因此结构中包含大量的算数逻辑单元(ALU),并行运算能力强。十余年前,Nvidia 首席科学家 David Kirk 就在考虑是否可以赋予 GPU 合适的编程模型,将丰富的并行运算资源分享给开发者,使 PC 的计算性能大大提升,这一思想最终得到了 Nvidia CEO Jensen Huang 的采纳。

因此,Nvidia 开始投入大量资源,在 2006 年研发出了能够让 GPU 计算变得通用化的 CUDA(Compute Unified Device Architecture)技术,并让未来每一颗 GPU 都支持 CUDA。2007年,Nvidia 推出了第一代 Tesla 大规模并行运算芯片(并不具备绘图能力)专注通用计算。

为更好的服务 AI 普及后的深度学习应用,NVIDIA 开发了用于深度神经网络的 GPU 加速库 cuDNN,在保证性能和易用性的同时尽可能降低内存占用,cuDNN 还可以集成到更高级别的机器学习框架中(比如 caffe);TensorRT 是 Nvidia 开发的深度推理学习工具(本质是 C++库),可加速 TensorFlow 推理,使 Tesla P40/P4/T40 等硬件性能在深度学习中得到更好发挥;而 DeepStream 是通过借助 NVIDIA Tesla GPU 的硬件特性(如优异的解码性能、可通过降低精度加速推理、低功耗等),帮助开发人员快速构建高效、高性能的视频分析的应用程序。

除了上述内容之外,Nvidia 也针对高性能计算、数据中心管理提供了软件、开发者工具及库,通用计算生态系统逐步完善。上述配套系统加强了 Nvidia GPU 的竞争力。

强大的硬件性能及良好的生态使 Nvidia 成为 AI 的领路人,借行业东风,2016 年起数据中心业务开始爆发式增长。半导体行业在经历了智能手机及消费电子驱动的周期后,迎来数据中心引领发展的时代,CISCO 预计,2016-21 年全球数据中心负载将成长近三倍。云数据中心/超级数据中心的加速建设、AI 深度学习及高性能计算等应用在云端落地助力在硬件算力及生态环境两方面具有充足储备的 Nvidia 乘势而上,于数据中心 GPU 市场力拔头筹。

自 2016 年起(对应英伟达 FY17),公司数据中心业务收入一路攀升,同比增长率连续七个季度(2QFY17-4QFY18)超 100%。与公司其余业务线比较来看,数据中心业务增速领先一直持续了两年时间,增速基本为游戏业务的 2-3 倍。

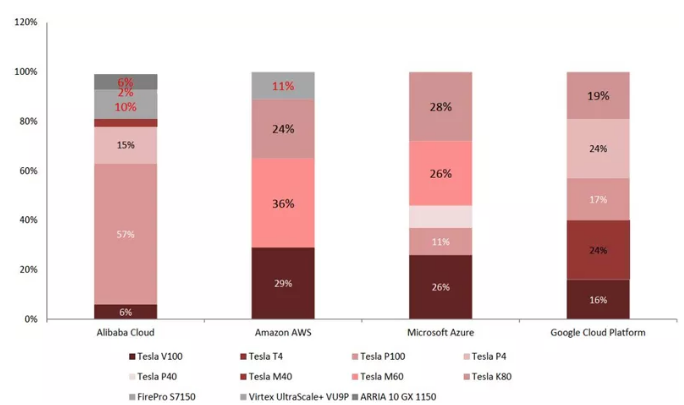

Nvidia GPU 在全球主要云厂商中获得了极大的认可。根据 Liftr 于 2019 年 5 月的调查数据显示,在阿里云、AWS、微软 Azure 及 Google Cloud 中,Tesla 系列 GPU 的市场占有率相比 AMD (产品主要为 FirePro S7150 工作站级 GPU)、Xilinx(产品主要为 Virtex Ultrascale+VU9P FPGA)及 Intel(产品主要为 Arria 10 GX 1150 FPGA)大幅领先,且覆盖 Kepler 架构至 Volta 架构的四代产品,充分说明 Nvidia Tesla 系列 GPU 在通用计算市场的强大竞争力。目前云端 AI 训练及推理任务均离不开 Nvidia GPU 的支持。

FY2019(截止于 2019/1/31)英伟达数据中心业务收入占比已经达到 26%,成为游戏业务外公司的最重要的增长点,公司 AI 芯片龙头地位已经形成。

四大云厂商中 AI 芯片市场份额:Nvidia 占据绝对领导地位

2.3第三阶段:遭遇挫折,估值收缩,市值减半

币价大跌是英伟达股价在二级市场受到重挫的直接导火索。在数据中心业务成长同时,一种被称之为“数字货币”的加密资产也在逐渐被人们所熟悉和认可。2017 年起,区块奖励减半,避险货币属性增加更推动了数字货币价格的上涨,比特币价格曾一度接近20,000 美元大关,以太币价格也突破了 1,400 美元。市场近乎疯狂的“炒币热潮”也对半导体行业需求端造成了短期内的强劲拉动。由于 GPU 架构内含有多个流处理器,非常适合进行简单而重复的运算,这与数字货币“挖矿”需求高度重合。高性能游戏 GPU 便被赋予了“挖矿芯片”的属性,渠道内更出现了一卡难求的情况。

之后加密货币市场进入寒冬,随着币价远不及去年创下的高价位,以及新币开采成本持续攀升,越来越多的矿商出售挖矿设备,导致二手游戏 GPU 涌入市场,其中便包括 Nvidia的 Pascal GPU。迅速攀升的渠道库存极大的影响了 Nvidia 游戏 GPU 的销售,先前几季的销售高增量迅速向渠道回吐。这一环境变化使 Nvidia 猝不及防,不得不交出 3QFY19(截止于 2018/10/31)业绩及指引均低于预期的答卷,导致股价在一个交易日内蒸发 230 亿美元。

AI 及自动驾驶市场预期乐观度下降,导致估值收缩影响股价。数据中心资本开支在经历了自 2016 年起的激进扩张后,2018 年下半年起进入消化期,全球数据中心硬件库存水平也攀升至高位,致使半导体行业需求端疲软,部分地区数据中心客户采购甚至出现停滞。Nvidia 数据中心业务收入因此受到较大影响,增速严重放缓,并逐渐出现单季度负增长。行业性的需求疲软使投资者意识到,虽然坚持看好 AI 长期为数据中心行业带来的结构性增长是正确的,但目前资本市场对于 AI 在数据中心迅速落地,并强劲拉动半导体需求的一致预期有些为时过早。

此外,总体来说,2018 年自动驾驶行业并没有取得实质性突破,且整个行业都被聚焦于3 月 Uber 无人车出现意外致行人丧生一案上。调查显示,测试车虽然检测到了路边的行人,但反应时间长达 6 秒,且安全员当时并没有集中注意力,导致了悲剧的发生。

2.4第四阶段:游戏、数据中心、自动驾驶“三驾马车”助力公司迈向千亿美金市场

电子竞技为台式机游戏市场带来成长空间。电子竞技被新生代游戏玩家所追捧。根据Newzoo 预计,在 2020 年全球电子竞技观众数量将超过 5 亿,PC 游戏玩家将有望增长至3.5 亿。电子竞技对于每秒传输帧数(Frames per second,FPS)的需求继续增加,有望推动公司高端游戏卡销售,继续拉动公司游戏业务实现增长。

Nvidia GPU 在电子竞技市场的渗透率目前仍然偏低。虽然电子竞技的观众数量在持续提升,但观众中真正玩游戏并为满足游戏配置需求而购买 Nvidia GPU 的人数占比并不高。独立高端游戏卡的发展空间依然广阔,有望在未来继续推动公司收入规模扩大。

Nvidia 在 VR 市场布局较好。Nvidia 是少数建立了 VR 生态的公司之一。Nvidia 通过 HolodeckVR 平台助力于设计师大型 3D 模型的协同开发。

VR 设备的高性能需求将使得 Nvidia 产品进一步高端化。公司计划将 GeForce GTX 1060 或者更高端的 GPU 用于具备 VR 功能的台式机或者笔记本。Nvidia 的 GeForce GTX 1060 目前的售价为 299 美元,性能更强大的 GeForce GTX 1070 和 1080 目前的售价则分别为 449 美元和 699 美元。而市场上分离式 GPU 目前的平均售价仅约 94 美元。

Nvidia 率先推出光线追踪 GPU。光线追踪算法通过计算光线照射的位置,模拟彼此相互作用的效果,就像人眼看到真实的光线、阴影和反射一样,以实现更逼真的阴影和反射,大幅改善半透明和散射效果。

光线追踪技术有望继续给公司游戏收入带来成长空间。目前,《战场 5》(光线追踪反射)、《地铁:离去》(光线追踪、全局照明)、《古墓丽影》(阴影光线追踪)等游戏已经支持光线追踪效果。《赛博朋克 2077》、《使命召唤:现代战争》等游戏已经确定采用光线追踪效果。我们预计,未来会有更多的游戏开发商加入到光线追踪的阵营中。目前 Turing 架构显卡的用户基数仍然较低,Nvidia 预计未来更多客户将会趋向选择高端显卡。

基于 ABI Research 的数据,Nvidia 预测,到 2035 年全球将有 1 亿辆自动驾驶汽车和 1000 万辆无人自动驾驶出租车,市场规模将达到 600 亿美元。在此之前,Nvidia自动驾驶业务的收入构成将和现在类似,即主要为车载娱乐系统和 ADAS 系统。而随着Level 4 和 Level 5 级别自动驾驶的到来,Nvidia 目前所积累的技术未来有望帮助公司获得较大的市场份额。

三、对中国计算芯片行业的启示

目前中国在计算芯片领域快速进步,但仍与海外存在巨大差距。根据中国半导体行业协会的数据,2018 年中国共有 1,698 家设计企业,数量同比增长 23%,但销售过亿元的企业仅为 208 家,集中度不足,具有绝对实力的公司数目尚少。按产品领域分布来看,终端应用为计算机的设计企业数量由 2017 年的 85 家上升至 2018 年的 109 家,销售额大幅提升 180.18%至 359.41 亿元,占到中国设计行业市场销售总额的 13.95%。

倘若与 Nvidia相比,2018 年中国终端领域为计算机的芯片设计企业收入总和还不及 Nvidia 的一半(Nvidia FY19 收入为 117.6 亿美元)。从产品上来看,2018 年天津海光研发的兼容 X86 服务器的 CPU 流片成功,进入小批量量产;桌面市场中,上海兆芯推出了国内首款支持 DDR4的 CPU 产品 ZX-D,包含 4 核心和 8 核心两个版本,首批产品主要被上海市政府采购。因此上述二者均还未能实现大规模商用。GPU 方面,我国的基础更显薄弱,上市公司中景嘉微具有自主研发 GPU 并产业化的能力,但目前主要销往军用市场。

持续的研发投入是弱者后发制人的必由之路,也是强者恒强的不二法门。作为轻资产运营的 Fabless 行业,研发投入是永远的重点。横向对比 A 股目前上市的芯片设计企业,相对优质的标的基本保持了 15%以上的研发费用率,头部厂商如汇顶科技(603160.SH)的研发费用率超过 20%。

与模拟芯片不同,计算芯片属于数字芯片的一部分,数字芯片产品生命周期短、迭代速度快是一大特点,只有持续的研发投入才能确保产品的竞争力,获得理想的利润率。参照我们前文的分析,Nvidia 自上市以来,研发费用绝对值几乎呈一路上升趋势,与收入同步成长。

即便在行业下行周期,公司也并没有削减研发投入的力度。计算芯片是设计业中市场规模最大、技术壁垒最强的行业,中国计算芯片厂商作为行业的后进入者起步艰难,只有大力的投入研发,来呈现差异化的产品,才能把握住“国产替代”的发展契机。

软硬件结合战略提供良好生态环境,增强客户粘性与认可度。回顾 Nvidia 近 20 年来的发展,我们发现,其在不断刷新硬件性能极限的同时,也在全力投入软件研发,配合其硬件构建一套兼容性高、易用性强的生态系统,即以 CUDA 平台为核心的 GPU 通用计算解决方案。

数据中心及云计算成为未来最重要增长点。按市值计算,目前全球科技公司中排名前 4位中有 3 家主营业务均属于互联网/云计算/数据中心行业(MSFT/GOOG/AMZN),反映资本市场对该行业的强烈看好,蓬勃发展的互联网/云计算/数据中心也将为半导体行业带来巨大的潜在市场增长。FY2016-FY2019,Nvidia 数据中心业务收入从 3.4 亿美元增长至29.3 亿美元,CAGR 达 105%,超过游戏业务(CAGR~30%)三倍之多。

根据金准产业研究团队统计数据,尽管目前无线通讯仍然是半导体行业终端因公占比最高的一环,但在 2017-2022 年间,数据处理任务相关半导体市场将保持高个位数的增长。中国的互联网企业、云厂商及超级数据中心(如阿里、腾讯、百度等)在全球同样拥有重要地位,其云端硬件市场国产替代空间可观。金准产业研究团队认为中国本土芯片设计厂商应全力把握与数据中心、云计算等行业共同成长的机会。

结语

金准产业研究团队认为,GPU在“深度学习”领域发挥着巨大的作用,因为GPU可以平行处理大量琐碎信息。深度学习所依赖的是神经系统网络——与人类大脑神经高度相似的网络——而这种网络出现的目的,就是要在高速的状态下分析海量的数据。GPU对于人工智能领域具有重大意义。英伟达制造的图形处理器(GPU)专门用于在个人电脑、工作站、游戏机和一些移动设备上进行图像运算工作,是显示卡的“心脏”。在这波人工智能浪潮中,公司正从一家显卡供应商转变为人工智能服务器供应商。并且,可以预见不远的未来,英伟达会成为一家人工智能硬件巨头。纵观英伟达公司的发展史,学习其成功经验,不仅对我国AI行业,甚至对整个半导体行业都有重大意义。